Chỉ số ROE là gì? Nó là một trong những chỉ số quan trọng đầu tiên dùng để đánh giá mức độ mức sử dụng vốn hiệu quả. Không những vậy, chỉ số ROE còn giúp bạn nhận diện lợi thế cạnh tranh trên thị trường.

Hãy cùng mangtuyendung tìm hiểu về chỉ số ROE là gì và những vấn đề liên quan đến ROE là gì một cách chính xác và đầy đủ nhất. Trong thời kỳ các doanh nghiệp không ngừng phát triển và mở rộng thì việc nắm bắt được thông tin tài chính thị trường là rất quan trọng và hiểu biết về chỉ số ROE là một trong số đó. Vậy nên các bạn không nên bỏ lỡ bài viết bổ ích sau đây.

Mục Lục Bài Viết

I. Chỉ số ROE là gì?

ROE là gì? Nó là viết tắt của cụm từ Return On Equity là lợi nhuận trên vốn chủ sở hữu. Nghĩa là chỉ số đo lường mức độ hiệu quả của việc sử dụng vốn chủ sở hữu trong doanh nghiệp.

Vai trò ROE là gì? Đối với các cổ đông trong các doanh nghiệp thì ROE đóng vai trò vô cùng quan trọng giúp họ có thể theo dõi được tình hình vốn của mình đang được hoạt động thế nào, với một đồng vốn bỏ ra có thể sinh ra được bao nhiêu đồng lời. Trên Báo cáo kết quả kinh doanh thì chỉ số ROE là gì? Nó phản ánh chỉ tiêu về lợi nhuận, còn trên Bảng cân đối kế toán chỉ số này hiện lên là chỉ tiêu vốn chủ sở hữu bình quân.

Thông thường các nhà đầu tư sẽ so sánh ROE giữa các loại cổ phiếu ở cùng lĩnh vực trên thị trường chứng khoán với nhau, từ đó họ làm căn cứ để quyết định đầu tư vào những doanh nghiệp có triển vọng. Doanh nghiệp nào có chỉ số ROE càng cao thì càng thể hiện doanh nghiệp đang phát triển vững mạnh. và các nhà lãnh đạo đã sử dụng nguồn vốn đầu tư một cách hiệu quả.

Mọi người từng nghe đến câu “một vốn 4 lời” thì có thể hiểu được là chỉ số ROE là 400% (ROE thường tính bằng tỷ lệ %). Tức là khi bạn bỏ ra 1 đồng làm vốn và sau khoảng thời gian bạn sẽ thu lại được số lợi nhuận 4 đồng. Qua chỉ số này, mọi người có thể hình dung ra bức tranh tài chính của các doanh nghiệp. Trước tiên hãy cùng tìm hiểu cách tính chỉ số ROE là gì?

ROE là viết tắt của cụm từ Return On Equity là lợi nhuận trên vốn chủ sở hữu

II. Cách tính chỉ số ROE

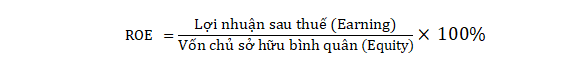

Với cách tính ROE đó:

- Lợi nhuận sau thuế: là lợi nhuận ròng dành cho những cổ phiếu thường.

- Vốn chủ sở hữu: là nguồn vốn của chủ sở hữu.

III. Ý nghĩa của chỉ số ROE

1. Ý nghĩa

Ý nghĩa chỉ số ROE là gì? Nó thể hiện mức độ hiệu quả của doanh nghiệp khi sử dụng các nguồn vốn, hay nói cách khác một đồng vốn bỏ ra thì thu về được bao nhiêu đồng lời.

Về mặt lý thuyết, ROE càng cao thì khả năng sử dụng vốn của doanh nghiệp càng có hiệu quả. Những cổ phiếu có lợi nhuận trên vốn cao thường được nhà đầu tư rất ưa chuộng và điều tất yếu là những cổ phiếu có chỉ số ROE cao cũng có mức giá cao hơn.

Khi đánh giá chỉ số ROE là gì, người ta xét những điều sau :

- Nếu lợi nhuận trên vốn

- Nếu lợi nhuận trên vốn > Lãi vay ngân hàng: xem xét tình hình doanh nghiệp có thể tăng lợi nhuận trên vốn trong tương lai, đồng thời đánh giá xem công ty đã vay vốn ngân hàng và khai thác hết lợi thế cạnh tranh trên thương trường hay chưa.

Ngoài ra, chỉ số ROE cao khi được duy trì trong nhiều năm cũng thể hiện lợi thế cạnh tranh của doanh nghiệp, những doanh nghiệp có lợi thế cạnh tranh cao, năng lực cạnh tranh, hay độc quyền thường có chỉ số ROE rất cao.

2. Chỉ số ROE bao nhiêu là tốt

- Một trong những tiêu chí đánh giá công ty, doanh nghiệp có đủ năng lực tài chính theo chuẩn quốc tế thì chỉ số ROE của doanh nghiệp đó phải đạt mức tối thiểu 15%.

- Theo ông Buffett lựa chọn công ty, ông muốn chọn những công ty có ROE >= 15%. Theo tiêu chí CANSLIM của William O’Neil thì ROE của doanh nghiệp cũng phải tối thiểu là 15%.

- Tuy nhiên, trên thực tế ta nên xét chỉ số ROE là gì của doanh nghiệp trong 3 năm liên tiếp, không nên chỉ xét một năm riêng lẻ. Nếu doanh nghiệp có chỉ số ROE >=15% và kéo dài ít nhất 3 năm, thì mới thuyết phục rằng nó có lợi thế trên thương trường.

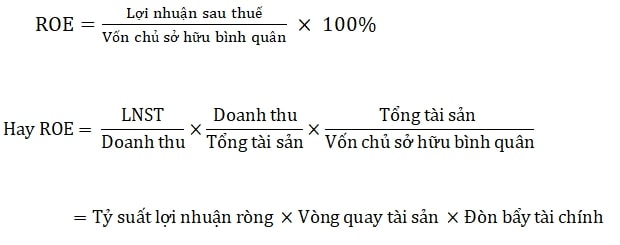

Ngoài ra, bạn cũng nên quan tâm đến yếu tố động của chỉ số ROE là gì, tức là ROE có xu hướng tăng hay giảm khi nhìn vào 3 yếu tố tác động đến lợi nhuận trên vốn để phân tích, đó chính là ở công thức:

ROE = lợi nhuận biên X vòng quay tài sản X đòn bẩy tài chính

Bằng việc phân tích 3 chỉ số ở trên, nhà đầu tư sẽ có cái nhìn chính xác hơn và tìm được những có phiếu có mức giá tăng trưởng ổn định. Khi tìm hiểu ROE là gì mà thấy chúng tăng cũng chứng tỏ doanh nghiệp sử dụng vốn hiệu quả hơn, khi đó nhà đầu tư cũng sẽ dự đoán ROE những năm tiếp theo sẽ cao hơn và đánh giá cổ phiếu sẽ có bước tiến triển hơn và ngược lại.

Kết luận lại rằng: Khi ROE >=15% + ROE tăng trưởng + Duy trì ít nhất 3 năm => Doanh nghiệp tốt.

ROE càng cao thì khả năng sử dụng vốn của doanh nghiệp càng có hiệu quả

IV. Cách ứng dụng và ví dụ về chỉ số ROE

1. Cách ứng dụng

- Chỉ số ROE là gì? Thông qua tốc độ tăng trưởng của chỉ số này người ta có thể lựa chọn doanh nghiệp.

- Đánh giá khả năng tạo nên những giá trị cho cổ đông.

- Nhận diện doanh nghiệp có lợi thế cạnh tranh trên thị trường.

2. Ví dụ minh họa

Chỉ số ROE là gì của Vinamilk (mã: VNM)

Nhận xét: Ta thấy ROE của Vinamilk (VNM) luôn duy trì ở mức >30%, từ năm 2013 đến 2016 lần lượt là 37.24%, 30.84%, 37.15%, 41.73%. Điều đó có nghĩa là Vinamilk sử dụng vốn của cổ đông rất ổn định và hiệu quả. Đây chính là lý do giá cổ phiếu VNM luôn tăng trưởng tốt. VNM là cổ phiếu xứng đáng để nắm giữ trong dài hạn.

Không những vậy, lợi nhuận trên vốn của những cổ phiếu như CTCP Công viên nước Đầm Sen (DSN), Công Ty cổ phần Cáp treo Núi Bà Tây Ninh (TCT), CTCP Thương mại Tây Ninh (TTT), CTCP Bến xe Miền Tây (WCS), CTCP Tàu cao tốc Superdong Kiên Giang (SKG), CTCP Thế Giới Di Động (MWG), CTCP Tập đoàn Hòa Phát (HPG), CTCP (FPT)… rất tốt. Vấn đề là bạn có sở hữu được chúng ở mức giá hợp lý hay không thôi.

Chỉ ROE là gì của cổ phiếu của FLC

Nhận xét: ROE của FLC luôn bé hơn 15%, nên FLC đang kinh doanh không mấy tốt đẹp, chỉ nhìn vào lợi nhuận trên vốn thì nó cũng có những nét tích cực về sự tăng trưởng tuy nhiên đó chưa thực sự đã sử dụng vốn hiệu quả.

Những nhóm cổ phiếu tương tự như CTCP Đầu tư Thương mại và xuất nhập khẩu CFS (KLF), CTCP Nông Dược H.A.I (HAI), CTCP Xây dựng FLC Faros (ROS)… FLC chỉ nên đầu tư trong ngắn hạn, là cổ phiếu “lướt sóng” thôi.

V. Những yếu tố ảnh hưởng đến chỉ số ROE bằng mô hình Dupont

Sau khi sử dụng mô hình Dupont, doanh nghiệp có thể tác động đến 1 trong 3 chỉ số sau để làm tăng chỉ số ROE.

1. Tỷ suất lợi nhuận ròng

Biên lợi nhuận ròng hay tỷ suất lợi nhuận ròng được tính = LNST/ Doanh thu

Tỷ suất lợi nhuận ròng của chỉ số ROE là gì? Nó cho thấy doanh nghiệp có thể thu được bao nhiêu lợi nhuận từ doanh thu. Khi chỉ số này tăng chứng tỏ doanh nghiệp đang hoạt động hiệu quả và có lợi thế cạnh tranh, khi có thể tăng giá bán hoặc tiết giảm chi phí trên một đơn vị sản phẩm.

2. Vòng quay tài sản

Vòng quay tài sản= Doanh thu/ Tổng tài sản

Vòng quay tài sản là thước đo khái quát nhất về hiệu quả sử dụng tài sản của doanh nghiệp hiện nay. Khi vòng quay tài sản tăng thể hiện doanh nghiệp đang tạo ra được nhiều doanh thu hơn từ tài sản sẵn có trước đây.

3. Đòn bẩy tài chính

Đòn bẩy tài chính trong chỉ số ROE là gì?

Đòn bẩy tài chính = Tổng tài sản/ Vốn chủ sở hữu

Đòn bẩy tài chính tăng thể hiện doanh nghiệp đang vay vốn bên ngoài nhiều hơn để sản xuất kinh doanh.

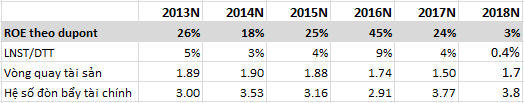

4. Phân tích chỉ số ROE của HSG theo mô hình Dupont

ROE là gì theo Dupont của HSG

Ta thấy lợi nhuận trên vốn của CTCP Hoa Sen tăng mạnh từ năm 2013 tới 2016 chủ yếu là do:

- Công ty duy trì tỷ lệ đòn bẩy tài chính cực kỳ lớn.

- Giảm vòng quay tài sản.

- Tỷ suất lợi nhuận ròng thấp.

Lợi nhuận trên vốn tăng nhưng không thực sự bền vững khi HSG duy trì đòn bẩy tài chính cao và dễ chịu rủi ro, khi ngành thép là ngành có tính chu kỳ. Kết quả tất yếu đã xảy ra khi ngành thép gặp phải khó vào cuối năm 2018 do sự biến động trong giá nguyên liệu cùng với sự chững lại của ngành bất động sản.

Công ty Hoa Sen công bố trong báo cáo tài chính hết tháng 3 năm 2019, công ty đang nợ ngân hàng 10,911 tỷ đồng. Ngược lại, bạn sẽ thấy hiệu quả sử dụng vốn của Hòa Phát tăng trưởng bền vững hơn nhiều.

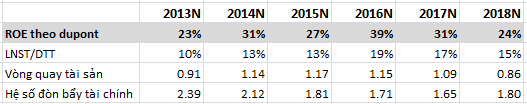

5. Phân tích chỉ số ROE của HPG theo mô hình Dupont

ROE là gì theo Dupont của HPG

Bạn có thể thấy chỉ số lợi nhuận trên vốn của Hòa Phát tăng là do:

- Tỷ suất lợi nhuận ròng tăng dần.

- Vòng quay tài sản cải thiện.

- Giảm dần đòn bẩy tài chính.

Tuy không tránh khỏi những khó khăn chung của ngành thép, nhưng với lợi thế về năng lực sản xuất cũng như cân đối trong cơ cấu tài chính công ty Hòa phát hoàn toàn có cơ sở để gia tăng thị phần của mình. Bạn sẽ không quá bất ngờ nếu thấy HPG bước vào chu kỳ tăng trưởng mới của ngành thép trong tương lai.

VI. Hạn chế của chỉ số ROE

1. Chỉ số ROE không ổn định bởi lợi nhuận bất thường

- Có những năm chuyển giao dự án nhiều, lợi nhuận rất đột biến. Bên cạnh đó cũng có những năm lợi nhuận thấp do không có dự án nào được chuyển giao xong.

- Lợi nhuận không ổn định có thể gây khó khăn trong việc đánh giá hiệu quả hoạt động của doanh nghiệp.

- Xuất hiện những khoản thu nhập bất thường.

- Các doanh nghiệp bất động sản sẽ phụ thuộc vào tiến độ bàn giao.

2. Chỉ số ROE bị điều chỉnh bởi chính sách kế toán

Các doanh nghiệp có thể can thiệp vào chỉ số lợi nhuận trên vốn khi điều chỉnh các chính sách kế toán của doanh nghiệp, đây là một trong những hạn chế lớn nhất của chỉ số này.

3. Doanh nghiệp mua cổ phiếu quỹ làm tăng chỉ số ROE

Chỉ số ROE là gì? Khi doanh nghiệp mua cổ phiếu cũng có thể bị tác động, khi đó sẽ làm giảm số lượng cổ phiếu lưu hành và giảm vốn chủ sở hữu. Kết quả là lợi nhuận sau thuế không đổi, dẫn tới chỉ số này tăng lên không thực chất.

VII. Mối quan hệ giữa ROE và các chỉ số tài chính khác

ROA ROE là gì? Đây chính là hai chỉ số quan trọng trong phân tích tài chính giúp tăng khả năng hoạt động sản xuất kinh doanh, cũng như dựa vào chỉ số này các nhà đầu tư có thể xem xét nên đầu tư vào hay không.

Nhà đầu tư thường sẽ thấy ROE và ROA (Return on Assets) đi theo cặp với nhau. ROE là gì? Nó là vốn chủ sở hữu còn ROA là tài sản.

ROA = Lợi nhuận / Tài sản

Đòn bẩy tài chính = ROE/ROA = Tài sản / Vốn chủ sở hữu

Một doanh nghiệp phát triển bền vững thường chỉ dùng đòn bẩy tài chính ở mức hợp lý, hoặc rất ít. Do đó khi đầu tư các bạn không chỉ chú ý hệ số ROE là gì, mà còn nên chú ý cả ROA. Một doanh nghiệp có các chỉ số ROE = 30%, ROA = 5%, sẽ không được đánh giá cao bằng doanh nghiệp có ROE = 20% và ROA =15%.

Không những vậy, chúng ta cũng nên chú ý đến ngành. Ví dụ, chỉ số ROE ngành ngân hàng thường cao nhưng ROA lại thấp, vì bản chất ngành này là lấy tiền của người gửi và cho vay lại hoặc đầu tư, ngân hàng kinh doanh từ sự chênh lệch lợi suất này. ROE cao gấp ROA 10 lần là chuyện bình thường.

Trong báo cáo tài chính người ta thương quan tâm đến chỉ số ROE là gì

Trong kinh doanh:

- ROE = lợi nhuận biên X vòng quay tài sản X đòn bẩy tài chính

- Lợi nhuận biên = Lợi nhuận sau thuế/doanh thu:

- Vòng quay tài sản = doanh thu/ tài sản

- Đòn bẩy tài chính = Tài sản / Vốn chủ sở hữu

Doanh nghiệp có thể dựa vào 3 chỉ số lợi nhuận biên, vòng quay tài sản, đòn bẩy tài chính để đánh giá một doanh nghiệp. Muốn để lợi nhuận biên tăng cần tăng doanh thu đồng thời giảm chi phí lợi nhuận ròng biên. Doanh nghiệp nên gia tăng doanh thu từ tài sản sẵn có của mình. Việc đầu tư hiệu quả khi mức lợi nhuận trên tổng tài sản của doanh nghiệp cao hơn mức lãi suất cho vay.

Ngoài ra, khi tìm hiểu ROE là gì còn có những chỉ số khác liên quan nữa như ROI, ROIC…

VIII. Những lưu ý khác về hệ số ROE

- ROE là gì? Chỉ nên kết hợp chỉ số lợi nhuận trên vốn này với những chỉ số khác để đạt hiệu quả tốt hơn.

- Có nhiều phân khúc đầu tư không nhất thiết chỉ quan tâm đến chỉ số lợi nhuận trên vốn cao hay không.

- Chỉ số ROE hoàn toàn có thể bị bóp méo nếu doanh nghiệp mua lại cổ phiếu quỹ để làm giảm vốn chủ sở hữu, khi đó lợi nhuận không đổi nên làm tăng ROE. Hoặc tăng lợi nhuận bằng các thủ thuật kế toán nhằm tăng ROE, khi đó nhà đầu tư sẽ “mắc lừa” khi dùng chỉ số này đi tìm cổ phiếu.

IX. Kết luận

Bài viết trên đã cung cấp các thông tin liên quan đến hệ số roe. Hy vọng bài viết các bạn có thể giúp các bạn hiểu biết hiểu rõ hơn về chỉ số ROE là gì? Đây là một trong những tiêu chí đánh giá vô cùng quan trọng đối với các nhà đầu tư. Vì vậy trước khi quyết định đầu tư vào một doanh nghiệp thì cần phải phân tích sâu chỉ số này và biết cách sử dụng linh hoạt chúng. Chúc các bạn thành công!